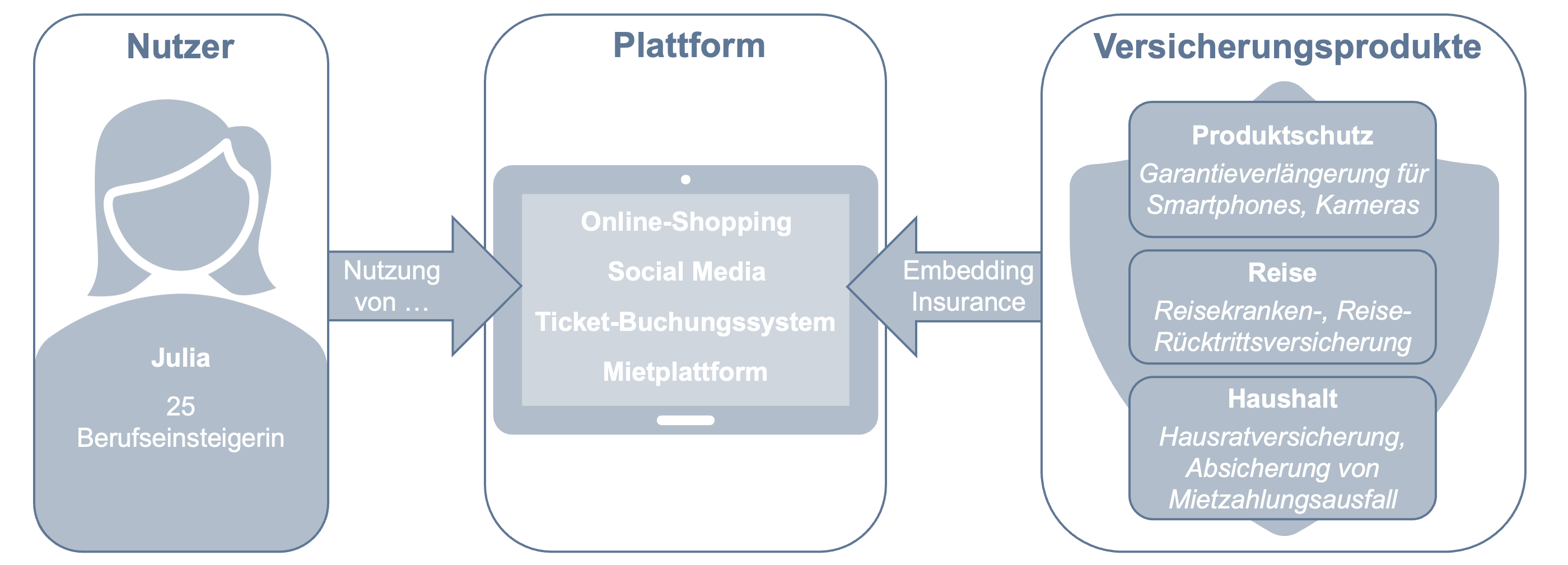

Embedded Insurance bedeutet, dass Versicherungsprodukte nahtlos in andere, alltäglich genutzte Plattformen oder Dienstleistungen integriert werden. Smarte Datenanalysen liefern die entscheidenden Auslöser entlang der Customer Journey, wie beispielsweise der automatisierten Garantieverlängerung beim Kauf eines Smartphones. Für den Versicherer erhöhen sich die „Berührungspunkte“ mit den Endkunden signifikant. Auch wenn er weiterhin allein das Risiko trägt, während die Plattform als Vermittler fungiert, entstehen hier langfristig Chancen durch das „Anwachsen“ des Datenpools.

Marktchancen: neues Universum von Anwendungsfällen

Embedded Insurance eröffnet eine Vielzahl innovativer Anwendungsfälle in verschiedenen Branchen. Von Versicherungsangeboten der Automobilhersteller, die auf Fahrverhalten basieren, bis hin zu E-Commerce-Plattformen, die Produktschutzpläne bereitstellen – Embedded Insurance-Lösungen eignen sich für verschiedene Szenarien. Bisher konzentrieren sich diese Versicherungsangebote hauptsächlich auf den Bereich der Sachversicherung, um gekaufte Güter oder Dienstleistungen abzusichern. Ein typisches Beispiel dafür ist die Integration eines Produkt-Schutzbriefs während des Kaufs eines Smartphones im Checkout-Prozess. Verbraucher möchten ihre gerade erworbenen, meist höherwertigen Produkte oder Dienstleistungen über die gesetzliche Garantie hinaus absichern. Ein weiteres Beispiel ist das Angebot einer Reiseversicherung mittels Geofencing am Flughafen. Bei der passgenauen Positionierung von Versicherungslösungen ist die Zusammenarbeit mit Partnern von großer Bedeutung. Ein noch junger Trend ist, dass Anbieter von Embedded-Lösungen Versicherungen mittlerweile in ihre eigenen Produkte aufnehmen. So bietet beispielsweise Volvo in Zusammenarbeit mit der Allianz direkt beim Kauf eines Volvo XC40 Recharge eine Haftpflicht- und Vollkaskoversicherung für drei Jahre an. Dies stärkt die Kundenbindung von Anfang an. Neben klassischen integrierten Versicherungen sind auch vielversprechende Anwendungsfälle außerhalb dieses Bereichs denkbar. So könnte beispielsweise eine Risikolebensversicherung bei Buchung einer Risikosportart angeboten werden oder eine Mietzahlungsausfallversicherung während des Inserierungsprozesses auf einer Online-Plattform. Abhängig von der Produktvielfalt lassen sich diverse Anwendungsfälle identifizieren, um bestehende oder neu entwickelte Versicherungsprodukte über Partnerplattformen an die Verbraucher zu bringen. Neben den bestehenden Anwendungsfällen entstehen dadurch im besten Fall zusätzliche Alleinstellungsmerkmale.

Zeitpunkt plus Angebot maßgeblich für Abschluss

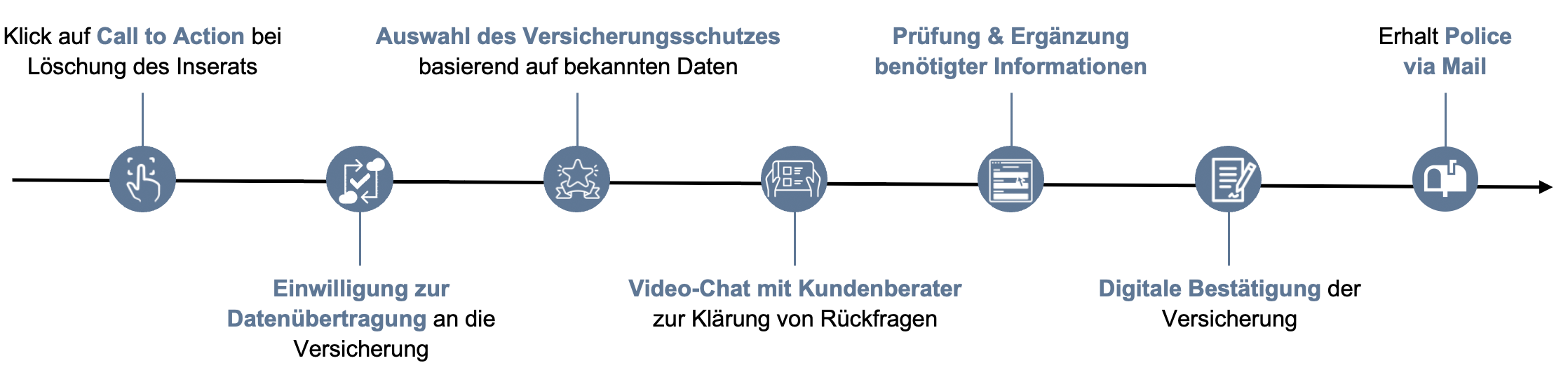

Die Customer Journey muss von Vertriebs- bis Bestandsprozessen entlang sämtlicher Touchpoints gestaltet werden, um den Kunden langfristig an die gewählte Police zu binden. Die folgende Illustration verdeutlicht, dass der richtige Zeitpunkt für das Angebot sowie die Nutzung bereits bekannter Daten maßgeblich für den Abschluss und eine positive Nutzererfahrung sind.

Smarte Datenanalysen: Stärkung der Customer Journey

Daten-getriebene Trigger spielen eine entscheidende Rolle bei der erfolgreichen Umsetzung von Embedded Insurance. Durch die Nutzung von Kundendaten aus verschiedenen Quellen, wie IoT-Geräten, Wearables oder digitalen Plattformen, können Versicherer geeignete „Momente“ oder Trigger identifizieren, um personalisierte Versicherungsprodukte auf den Punkt genau anzubieten. Diese Trigger können entlang der gesamten Customer Journey sowohl für die Entscheidungsfindung über das beste Angebot als auch für Up- / Re-Selling-Potenziale beider Seiten genutzt werden. Zentral für eine effiziente Trigger-Logik ist die Implementierung der Datenanalysen sowie eine solide Data Governance zum Austausch datengetriebener Informationen zwischen den Plattformen der beteiligten Parteien. Auslösemechanismen werden hauptsächlich durch standardisierte und strukturierte Datensätze ermöglicht. Mithilfe leistungsfähiger Analysen, einschließlich maschinellem Lernen und künstlicher Intelligenz, lassen sich selbst große Datenpools bewirtschaften, um bestmögliche Kundenerfahrungen zu liefern.

Technische Anforderungen und Hintergrundprozesse

Um eine Partnerschaft im Embedded Insurance-Kontext zu ermöglichen, sind ein sauberer Datenbestand und eine passende IT-Struktur essenziell. Im Umfeld historisch gewachsener Versicherungssysteme ist diese jedoch häufig nicht zu finden. Will ein Versicherer auf eine Kooperation mit einem externen Plattform-Partner aufbauen, können veraltete monolithische Strukturen einen vielversprechenden Trend schnell in einen kostspieligen Misserfolg umwandeln. Als Grundlage für sichere Investitionen in das Thema Embedded Insurance müssen bestehende monolithische Systeme in modulare, service-basierte Strukturen umgewandelt werden. Dies ermöglicht die Ausführung von Prozessen nahezu in Echtzeit. Neben der grundlegenden IT-Architektur müssen für eine erfolgreiche Integration von Embedded Insurance verschiedene technische Anforderungen und Hintergrundprozesse berücksichtigt werden. Versicherer, die eine Standardlösung für mehrere Drittplattformen anbieten möchten, sollten auf folgende Aspekte achten:

- Integrationsstrategie: Bereitstellung von APIs und bedarfsweise integrierbaren White-Label-Plattformen für Angebotserstellung und Bestandsprozesse.

- API-Standardisierung: Verwendung von Standard-APIs für jeden Prozessschritt als Grundlage für eine einfache Weiterentwicklung, Wartung und Betrieb.

- Flexibilität: Möglichkeiten zur flexiblen Erweiterung und Anpassung der APIs für zukünftige Produktentwicklungen und zugrunde liegende Technologien.

- Offenheit: Nutzung weit verbreiteter Open-Source-Technologien, um APIs für möglichst viele Partner zugänglich zu machen.

- Skalierbarkeit: Sicherstellung der Skalierbarkeit der zugrunde liegenden Infrastruktur, um die APIs auch bei Anfragespitzen effizient nutzen zu können.

Fazit: mehr Fokus auf Lebenswelt des Kunden

Embedded Insurance und Trigger auf Basis von Daten werden die Zukunft der Versicherungsbranche maßgeblich prägen. Durch die intelligente Einbindung von Versicherungsprodukten in alltägliche Erfahrungen und die Nutzung moderner Technologien wird die Versicherungswelt effizienter, die Sicht auf die Lebenswelt des Kunden wird fokussierter und innovativer. Kurz zusammengefasst:

- Die Auswahl des richtigen Vertriebspartners ermöglicht die Erweiterung der Kundengruppe und die Erschließung neuer Geschäftsfelder.

- Die Individualisierung der Produkte für den Endkunden wird durch Datenaustausch mit Partnern erheblich erleichtert.

- Technologie und die Nutzung relevanter Daten zum richtigen Zeitpunkt sind der Schlüssel für eine optimale Integration und die bestmögliche User Experience entlang der End-to-End Customer Journey.

Dieser Artikel ist ebenfalls im „Themendossier Aktuelle Entwicklungen in der Versicherungswirtschaft Nr. 18/2023“ der Versicherungsforen Leipzig erschienen.